El Rabobank destaca en su informe trimestral sobre el sector lácteo que la escasa oferta de leche ayudó a mantener los precios de los lácteos estables o más altos en 2024, traduciéndose en mejores ingresos para los productores.

El crecimiento de la oferta de leche ha sido esquivo para las 7 grandes regiones exportadoras durante gran parte de los últimos tres años. Solo tres trimestres desde el segundo semestre de 2021 han experimentado un crecimiento positivo de la producción de leche en las 7 grandes regiones combinadas. El clima inestable, la menor cantidad de animales y el precio de los concentrados han sido los protagonistas de la historia de un crecimiento de la oferta en dificultades desde 2021.

Recientemente, estas narrativas han comenzado a cambiar, empezando por la puerta de la finca. La escasa oferta de leche ha ayudado a mantener los precios de los productos lácteos estables o más altos en 2024, lo que se traduce en gran medida en mejores cheques de leche para los productores lácteos. En respuesta a los márgenes mejorados gracias a los precios más baratos de los concentrados, la confianza de los productores está en alza, o al menos se mantiene estable, en la mayoría de las regiones del mundo.

La oferta de leche también podría experimentar un marcado cambio al alza en 2025 debido a que muchos productores de las regiones exportadoras vuelven a tener números en azul. Es probable que la aguja de la oferta suba a partir del segundo semestre de 2024, y anticipamos que las 7 grandes regiones productoras de leche lograrán una modesta mejora interanual del 0,14 % en la producción durante todo el año 2024. Nuestras previsiones iniciales para 2025 sugieren un aumento interanual de la producción del 0,65 % de las 7 grandes. Si se cumple, esto haría que la oferta mundial de leche de estas regiones supere el promedio de cinco años.

El curso de la producción de leche de China también puede cambiar en 2025. Ahora vemos que la oferta de leche china disminuirá en 2025 en un 0,5 % interanual a medida que aumenta la presión económica sobre las granjas ante la caída de los precios de la leche debido a la débil demanda. También hemos revisado a la baja nuestras estimaciones de consumo para 2024. A medida que el mercado continúa recalibrando, anticipamos que las importaciones netas de China serán un 12 % más bajas en 2024 en comparación con los niveles de 2023. Los volúmenes de importación de leche en polvo descremada probablemente se llevarán la peor parte del ajuste, con una caída de hasta un 30% interanual.

Una narrativa que no ha cambiado es la de la demanda mixta de productos lácteos. La deflación de los precios minoristas sigue produciéndose en los pasillos de los supermercados de Sudamérica, Estados Unidos y la mayor parte de la UE. En respuesta al gasto irregular (si no debilitado) de los consumidores en los canales de servicios de alimentación, las empresas están gastando más en promociones y publicidad, ya que los consumidores ahorran dinero. A nivel macro, mucho depende de cuándo la Reserva Federal de Estados Unidos comience su ciclo de flexibilización fiscal y de si podrá sortear un aterrizaje suave (o no).

Las cosas van camino de mejorar detrás de las puertas de las granjas, con una demanda y una oferta en general equilibradas. Con niveles bajos de inventario y varias narrativas cambiantes que se están produciendo a la vez, los mercados podrían permanecer “estables sobre la marcha” en el corto plazo, mientras que las regiones exportadoras tardan en aumentar la producción. Sin embargo, no hará falta mucho para inclinar el mercado en cualquier dirección. A medida que el suministro de leche mejore en los próximos 12 meses, junto con el continuo reequilibrio del mercado chino y la elección de un nuevo presidente estadounidense, el mercado mundial de productos lácteos no será para los débiles.

Mercados Lácteos Regionales

Estados Unidos: los precios más altos de la leche y los menores costos de los alimentos han mejorado los márgenes de los productores, pero las costosas vaquillonas de reemplazo impedirán el crecimiento de la producción de leche en el segundo semestre.

Unión Europea: ha hecho demasiado calor y ha llovido demasiado. La producción de leche de la UE sigue teniendo dificultades, pero mostrará una mejora interanual en el segundo semestre de 2024.

China: Rabobank espera que las importaciones netas de productos lácteos en 2024 disminuyan un 12 % interanual. El prolongado ciclo descendente de los productos lácteos puede seguir afectando los volúmenes de importación en 2025.

Nueva Zelanda: el clima invernal favorable en la Isla Norte ha establecido condiciones de suministro sólidas para la temporada 2024/25. La Isla Sur ha tenido un comienzo más desafiante. Es posible que haya un pequeño aumento en las recolecciones de leche a nivel nacional para 2024/25.

Australia: se prevé que la producción de leche vuelva a crecer en 2024/25, aunque a un ritmo menor. Las condiciones estacionales son mixtas de cara a la temporada clave.

Sudamérica: se espera que la producción crezca en el tercer trimestre con bajos costos de alimentación y mayores márgenes para los productores, pero las precipitaciones limitadas son una preocupación creciente en toda la región.

Enfoque Global

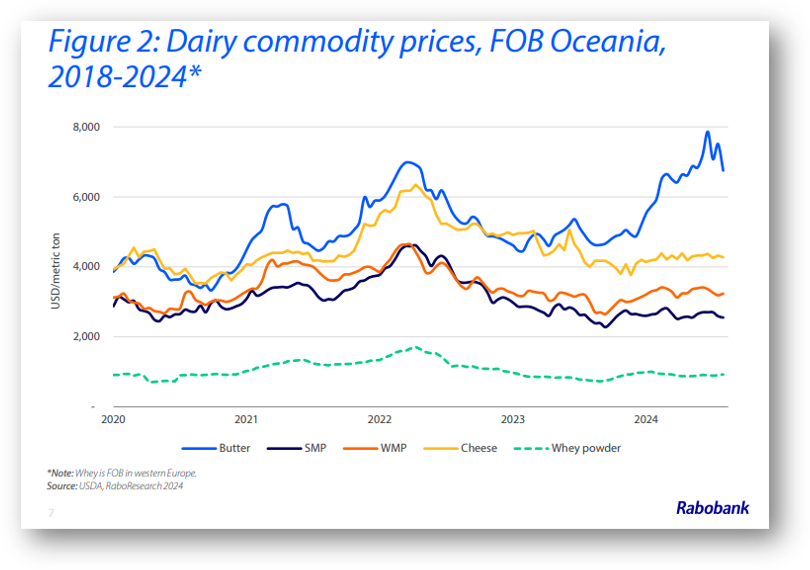

Se ha establecido firmemente un mercado de dos niveles entre la grasa butírica y “Los Otros”. Los precios de la manteca se dispararon brevemente a nuevos niveles en junio, y los precios siguen estando bien respaldados. Por el contrario, la leche en polvo descremada ha sido la de peor desempeño de “Los Otros”, con un techo aparentemente establecido en torno a la marca de USD 2.800/ton.

Ahora, a mediados del tercer trimestre de 2024, la leche en polvo entera ha vuelto a un precio comparativamente neutral, similar al de principios de año. Los precios del queso han sido los más estables del grupo en gran parte del mundo, excepto en los EE. UU., donde los precios han subido recientemente.

El comercio mundial de productos lácteos hasta mayo ha sido en gran medida positivo, con exportaciones de queso, productos derivados del suero y leche entera en polvo que aumentaron un 8%, un 7% y un 6% interanual, respectivamente.

Las exportaciones de leche en polvo descremada a los dos mercados más grandes, China y México, disminuyeron un 34% y un 18%, respectivamente.

Afortunadamente, el aumento del comercio con Argelia y el sudeste asiático redujo el déficit a la mitad, dejando las exportaciones de leche en polvo descremada un 5% por debajo del año anterior. La oferta limitada y los precios elevados explicaron una disminución del 6% en las exportaciones de grasa butírica.

La mejora de los precios de la leche en la finca ha sido bienvenida y necesaria. Si bien los precios de la leche en Australia son una clara excepción, los precios en Estados Unidos, Holanda e Irlanda han subido un 10% o más desde principios de año.

Los márgenes también parecen estar en mejor forma.

Afortunadamente, los costos de producción a nivel mundial han comenzado a retroceder. Las perspectivas para los alimentos de soja y maíz siguen siendo asequibles para el próximo año, ya que la mejora de las existencias, el clima benigno y los cultivos saludables respaldan los rendimientos.

Es probable que la oferta de leche en la región de exportación mejore para fin de año en respuesta a mejores márgenes y (con suerte) mejor clima. Las disminuciones de dos dígitos inducidas por la sequía en el primer semestre de 2024 para partes de América del Sur parecen estar mejorando a partir del segundo semestre de 2024.

Parece que los suministros de leche australianos seguirán recuperándose, aunque los precios de los alimentos son más volátiles y partes de Victoria ya están experimentando sequía invernal. La historia de las dos islas de Nueva Zelanda parece que va a continuar, con un giro en la trama debido a la mejora de las condiciones en la Isla Norte esta temporada.

Prevemos que el impulso de la producción de leche continuará en 2025, con EE. UU. liderando la carga para ser la primera región con un año completo de crecimiento de la producción de leche, con poco menos del 1 % interanual, desde 2021. La escasez de vaquillonas de reemplazo podría limitar esta perspectiva. También esperamos un crecimiento modesto de la oferta del 0,5 % en la UE.

De cara al futuro, puede haber vientos en contra para los volúmenes de comercio mundial en algunos mercados, ya que los precios más altos de la leche limitan la disponibilidad de exportación. La participación de mercado de Nueva Zelanda puede aumentar en ausencia de exportadores en otros lugares, mientras que los precios asequibles de la leche en polvo descremada brindarán flexibilidad a los compradores en mercados sensibles a los precios.

Los entornos macroeconómicos sugieren que sigue habiendo un entorno operativo difícil por delante. Los riesgos al alza de la inflación persisten, con las tensiones comerciales en aumento y la atención centrándose en los resultados de las elecciones presidenciales de EE. UU.

Argentina

La producción de leche podría comenzar a recuperarse en el segundo semestre de 2024. La caída de la producción de leche de Argentina comenzó a moderarse en el tercer trimestre después de una fuerte contracción en el primer semestre de 2024. Se prevé que la producción del tercer trimestre disminuya solo un 1% interanual, ya que algunos de los factores que redujeron la producción de leche han comenzado a revertirse.

Los márgenes están firmemente en territorio positivo después de que los precios de la leche ganaran terreno y los costos se estabilizaran. Los precios de la leche en origen en julio se situaron en ARS 412/litro (USD 0,43/litro) después de ganar un 286% interanual en moneda local. A los precios actuales, los productores ahora pueden comprar alrededor de 2,7 kg de maíz con 1 litro de leche, en comparación con los 2,3 kg de marzo de 2024.

La producción de leche se está estabilizando y podría recuperar algo de terreno perdido. Como se esperaba, la producción de leche se está recuperando y ha comenzado a crecer mes a mes. RaboResearch espera que la producción de leche cierre el tercer trimestre de 2024 con una caída del 1 % en comparación con el tercer trimestre de 2023.

Nuestra proyección actual para el cuarto trimestre de 2024 es que la producción avance alrededor de un 1,5 %. Sin embargo, esto depende de niveles adecuados de precipitaciones a principios de la primavera (septiembre). RaboResearch espera que la producción de leche de 2025 crezca un 2,3 % por encima de las proyecciones de 2024.

Las condiciones secas han regresado en los últimos meses y son una preocupación. Argentina se vio gravemente afectada por la sequía y las altas temperaturas en la segunda mitad de 2023 y principios de 2024. Las abundantes lluvias trajeron algo de alivio. Pero las condiciones secas han regresado y la falta de lluvias en los últimos meses es una preocupación creciente para los productores. Para que la producción avance a un ritmo mayor en el cuarto trimestre, cuando la producción estacional alcanza su pico, es necesario que haya un aumento en la disponibilidad de forraje. Si las condiciones secas continúan durante fines del tercer trimestre, la producción general para 2024 podría ser menor a la prevista.

Tras una caída del 18% en el primer semestre, el consumo debería recuperarse gradualmente en el segundo semestre de 2024. Una fuerte depreciación de la moneda a finales de 2023 afectó negativamente al poder adquisitivo de los consumidores en Argentina.

Sin embargo, los ingresos en términos reales están mejorando ahora, con aumentos salariales que gradualmente alcanzan los nuevos niveles de precios. Esto debería ayudar a los consumidores a recuperar su consumo de lácteos. Sin embargo, se espera que el consumo de lácteos en 2024 termine el año alrededor de un 8% más bajo en términos de volumen en comparación con 2023.

Las exportaciones deberían continuar en niveles elevados.

Las exportaciones aumentaron un 7% durante los primeros seis meses de 2024 y es probable que se mantengan por encima de los niveles de 2023 en los próximos meses. El gobierno ha extendido recientemente la exención de permisos de exportación para productos lácteos, una medida que las administraciones anteriores utilizaron para frenar las exportaciones en tiempos de aumento de los precios internos. Este anuncio es positivo para el sector.

Que ver hacia adelante

La situación geopolítica en Oriente Medio no ha mejorado y, de hecho, parece estar empeorando. La región de Oriente Medio y el norte de África ha sido históricamente un sólido mercado secundario de productos lácteos en polvo y recientemente ha aumentado su demanda. ¿Significa el conflicto más amplio que las exportaciones de productos lácteos a esta región podrían desacelerarse?

Además, el mayor riesgo en la zona sigue afectando los costos de envío, las rutas y la disponibilidad de contenedores. Estos costos deberán absorberse en algún punto de la cadena. Las tarifas de flete spot para la ruta desde China hasta la costa oeste de los EE. UU. han disminuido un 20% desde su pico en julio, pero siguen siendo un 300% más altas que hace un año.

Los patrones climáticos de La Niña podrían aparecer a finales de este año. Con América del Sur recién recuperándose de la sequía y algunos campos de Nueva Zelanda aún con recuerdos de demasiada lluvia, todas las previsiones de crecimiento de la oferta dependen de un clima estable. En este momento, las orientaciones internacionales sugieren que es probable que surjan condiciones de La Niña en los próximos tres meses. Esta sería la cuarta primavera de Nueva Zelanda desde 2020 con tales patrones climáticos. Nuestro pronóstico inicial es que el crecimiento de la producción de China se detenga en 2025. Sin embargo, vale la pena señalar que, en 2022, EE. UU. exportó 16.500 embriones y un récord de semen (10,5 millones de unidades) a China. Esa genética, si se implantara toda en 2024, entraría en el rodeo lechero de China en 2025, lo que probablemente aumentaría la leche por vaca. También vale la pena señalar que la brecha de precios entre el costo estimado de la leche entera en polvo importada en China y el costo estimado de producir leche entera en polvo en China se ha reducido a un solo dígito. ¿Podríamos ver surgir una corrección de precios?

¿Hasta dónde pueden subir los precios de la grasa butírica? Dado que se espera que el suministro de leche de la UE sea modesto en los próximos meses, pero se anticipa un mayor suministro de EE. UU. y Nueva Zelanda, ¿podría ser el suministro adicional la cura para los precios altos? El complejo de semillas oleaginosas en general sigue siendo elevado, lo que significa que es probable que las grasas lácteas sigan siendo respaldadas en el corto plazo.

Estamos siguiendo de cerca la investigación antisubvenciones de China sobre algunas importaciones de productos lácteos de la UE. Si bien entendemos que el alcance inicial de la investigación se limita a algunos productos de queso, leche y crema de ciertas regiones de la UE, los exportadores australianos atrapados en el fuego cruzado de la guerra comercial recientemente darán testimonio de que tales investigaciones pueden durar más o extenderse más de lo que se sugirió inicialmente.

La lengua azul se está extendiendo por toda Europa. La propagación de esta enfermedad viral transmitida por insectos presenta un riesgo negativo para las previsiones de producción de leche de Rabobank. Una mayor propagación podría afectar potencialmente a la producción de leche en la UE.